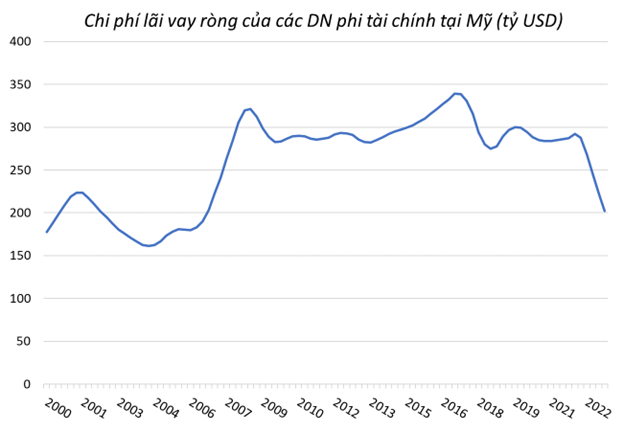

Theo thống kê của Cục Dự trữ Liên bang Mỹ (Fed), chi phí lãi vay ròng (bằng chi phí lãi vay trừ đi thu từ lãi cho vay) của các doanh nghiệp phi tài chính tại Mỹ trong quý 2/2023 là xấp xỉ 202 tỷ USD, đánh dấu quý suy giảm thứ 5 liên tiếp và thấp hơn 31% so với quý 1 năm ngoái.

Diễn biến này của chi phí lãi vay ròng có vẻ khá ngược đời vì từ tháng 03/2022 đến quý 2 năm nay, Fed đã thắt chặt tiền tệ trong 10 cuộc họp liền nhau, đưa lãi suất quỹ liên bang từ khoảng 0 – 0.25% lên khoảng 5 – 5.25%. Thông thường, lãi suất tăng thì tiền lãi vay cũng sẽ cao hơn. Vậy tại sao chi phí lãi vay ròng của các doanh nghiệp Mỹ lại liên tục đi xuống?

Câu trả lời là không phải doanh nghiệp nào cũng sống tốt trong môi trường lãi suất tăng nhanh, chỉ có một số ông lớn ăn nên làm ra và vẽ nên một bức tranh tươi đẹp che khuất đi nghịch cảnh của những công ty nhỏ hơn.

Chi phí lãi vay ròng toàn hệ thống giảm xuống chủ yếu là nhờ vào các tập đoàn lớn có nhiều tiền mặt + đầu tư tài chính và các khoản nợ với lãi suất cố định.

|

Những người thắng cuộc

Người chiến thắng trong cuộc đấu với “con mãnh thú” lãi suất là những tập đoàn khổng lồ với khả năng tiếp cận thị trường vốn dễ dàng.

Trong ba năm đại dịch COVID-19 từ tháng 03/2020 đến 03/2023, khi Fed liên tục nới lỏng chính sách, các doanh nghiệp này tận dụng môi trường tiền rẻ để phát hành trái phiếu kỳ hạn dài với lãi suất thấp cố định nhằm đầu tư kinh doanh hoặc trả đứt các khoản nợ lãi suất cao đã vay trước kia.

Giờ đây, lãi suất trên thị trường đã tăng mạnh so với trong dịch, nhưng vì trái phiếu có lãi suất cố định nên chi phí lãi vay của nhiều tập đoàn vẫn không tăng, thậm chí là đi xuống.

Microsoft là một ví dụ điển hình. Trong quý 2 năm nay, đại gia công nghệ này phát sinh 482 triệu USD chi phí lãi vay, giảm nhẹ so với mức 496 triệu USD của quý 2 năm ngoái. Với Alphabet (công ty sở hữu Google), chi phí lãi vay quý 2/2023 là 43 triệu USD, bằng một nửa cùng kỳ 2022.

Người thua cuộc giữa những cơn sóng lãi suất là các doanh nghiệp nhỏ, yếu – những đối tượng không thể vay với kỳ hạn dài và lãi suất cố định, hoặc những công ty cố ý chọn các khoản vay với lãi suất thả nổi. Khi Fed thắt chặt tiền tệ để chống lạm phát, chi phí đi vay của những doanh nghiệp này cũng đi lên theo.

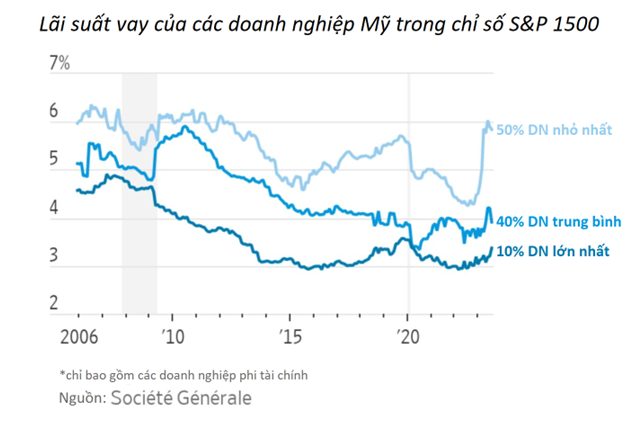

Theo số liệu của Goldman Sachs, 30% giá trị nợ của các doanh nghiệp thuộc chỉ số vốn hóa nhỏ Russell 2000 có lãi suất thả nổi, kèm theo rủi ro lớn khi cung tiền thắt chặt. Trái lại, tỷ lệ này ở các công ty lớn thuộc chỉ số S&P 500 chỉ là 6%. Wall Street Journal trích dẫn tính toán của ông Andrew Lapthorne - Giám đốc nghiên cứu định lượng tại Société Générale, cho thấy lãi suất đi vay của 10% tập đoàn lớn nhất trong chỉ số S&P 150 không tăng đáng kể so với đáy trong đại dịch, trong khi nhóm 50% doanh nghiệp nhỏ nhất chứng kiến lãi suất nhảy vọt và vượt xa các tập đoàn lớn.

Các doanh nghiệp lớn phát hành trái phiếu kỳ hạn dài với lãi suất cố định trong dại dịch nên tránh được phần lớn thiệt hại khi Fed thắt chặt tiền tệ để chống lạm phát.

|

Nguồn thu tăng vượt bậc theo lãi suất

Các tập đoàn lớn không những giữ được chi phí đi vay ở mức thấp, mà còn ăn nên làm ra trong môi trường lãi suất tăng liên tục.

Tại ngày 30/06 năm nay, Microsoft có tới 111 tỷ USD tiền mặt và đầu tư ngắn hạn, trong khi tổng nợ vay ngắn hạn và dài hạn là chưa đầy 80 tỷ USD. Tương tự với Alphabet, tiền mặt và đầu tư ngắn hạn là 118 tỷ USD còn tổng nợ vay chỉ là gần 30 tỷ USD.

Với thanh khoản dồi dào, các ông lớn có thể dùng một phần tiền mặt của mình để đầu tư vào trái phiếu Kho bạc Mỹ hoặc các quỹ thị trường tiền tệ để hưởng lợi nhuận khoảng 4 – 5%, cao hơn nhiều so với mặt bằng lãi suất gần 0% trong đại dịch.

Ở Microsoft, thu nhập từ lãi tăng từ 552 triệu USD trong quý 2/2022 lên 905 triệu USD vào quý 2 năm nay. Với Alphabet, thu nhập từ lãi đi từ 486 triệu USD lên 892 triệu USD trong cùng khoảng thời gian trên.

Khi tài sản sinh lời lớn hơn nợ vay, nếu thu nhập từ lãi và chi phí đi vay cùng tăng theo lãi suất thị trường thì các tập đoàn này cũng đã hưởng lợi rất lớn, huống chi trong thực tế, lãi vay lại được giữ cố định ở mức thấp.

Trong một năm từ đầu tháng 07/2022 đến hết tháng 06/2023, nhóm 7 tập đoàn công nghệ lớn nhất nước Mỹ (Magnificient Seven) gồm Apple, Microsoft, Alphabet, Amazon, Tesla, Nvidia và Meta ghi nhận 13.3 tỷ USD thu nhập từ lãi, trong khi chi phí lãi vay chỉ là 9.6 tỷ USD.

Chính diễn biến có lợi này của các tập đoàn lớn đã giúp cho chi phí lãi vay ròng của toàn hệ thống doanh nghiệp phi tài chính Mỹ giảm 31% như đầu bài viết đã nêu.

Ở chiều ngược lại, các doanh nghiệp nhỏ chịu sự cạnh tranh khốc liệt hơn, quyền lực định giá thấp hơn và do đó biên lợi nhuận thu hẹp đi nhiều trong bối cảnh lạm phát cao dai dẳng và chi phí nhân công đi lên. Ngoài ra, các công ty nhỏ cũng nhạy cảm hơn với sự giảm tốc của nền kinh tế, nhiều doanh nghiệp chưa tạo ra lợi nhuận và phụ thuộc vào dòng tín dụng đang cạn dần của ngân hàng.

Tất cả nhân tố trên khiến cho các doanh nghiệp nhỏ đang phải gánh chi phí lãi vay cao hơn doanh nghiệp lớn, trong khi không có nguồn thu từ đầu tư dòng tiền nhàn rỗi để bù đắp.

Phản ánh trên thị trường chứng khoán

Chiến dịch nâng lãi suất của Fed gây ra những tác động khác nhau đối với các tập đoàn lớn và doanh nghiệp nhỏ, cả về sức khoẻ tài chính lẫn biến động trên thị trường cổ phiếu và trái phiếu.

Thống kê của Ned Davis Research cho thấy chi phí lãi vay của các doanh nghiệp trong chỉ số vốn hoá nhỏ S&P 600 lên cao kỷ lục trong quý 2/2023.

Theo Financial Times, các nhà phân tích cho rằng ảnh hưởng tiêu cực của xu hướng lãi suất tăng đối với các doanh nghiệp nhỏ là nguyên nhân quan trọng khiến cho các chỉ số vốn hoá nhỏ đang thua kém các chỉ số vốn hoá lớn.

Cụ thể, tính đến hết phiên 26/09, chỉ số vốn hoá nhỏ Russell 2000 đã giảm hơn 12% so với mức đỉnh hồi tháng 7. Tính từ đầu tháng 9, chỉ số này giảm 7.3%. Trong khi đó, chỉ số vốn hoá lớn S&P 500 chỉ đi xuống lần lượt 6.9% và 5.2% trong các khoảng thời gian trên.

Trên thị trường công cụ nợ, các trái phiếu hạng đầu tư – tức các chứng khoán nợ chất lượng cao do những tập đoàn lớn phát hành – hiện có phần bù rủi ro (risk premium) thấp hơn nhiều so với ba năm trước.

Vào tháng 7 năm nay, chênh lệch lợi suất giữa trái phiếu doanh nghiệp hạng đầu tư và trái phiếu Kho bạc kỳ hạn một năm có lúc chỉ còn 0.1%, cho thấy nhà đầu tư coi trái phiếu của các tập đoàn lớn an toàn gần như trái phiếu do Chính phủ Mỹ phát hành. Một nguyên nhân quan trọng là các tập đoàn này không bị tổn hại nhiều giữa môi trường lãi suất tăng.

Phần bù rủi ro = lợi suất trái phiếu doanh nghiệp – lợi suất trái phiếu Kho bạc.

|

Trong khi đó, phần bù rủi ro của trái phiếu hạng đầu cơ do các doanh nghiệp nhỏ yếu phát hành vẫn duy trì ở khoảng 3 – 4% vì lãi vay phải trả liên tục tăng theo mỗi cuộc họp của Fed.

Cầm Thanh

Yahoo:

Yahoo: