- Luật

- Hỏi đáp

- Văn bản pháp luật

- Luật Giao Thông Đường Bộ

- Luật Hôn Nhân gia đình

- Luật Hành Chính,khiếu nại tố cáo

- Luật xây dựng

- Luật đất đai,bất động sản

- Luật lao động

- Luật kinh doanh đầu tư

- Luật thương mại

- Luật thuế

- Luật thi hành án

- Luật tố tụng dân sự

- Luật dân sự

- Luật thừa kế

- Luật hình sự

- Văn bản toà án Nghị quyết,án lệ

- Luật chứng khoán

- Video

- NGHIÊN CỨU PHÁP LUẬT

- ĐẦU TƯ CHỨNG KHOÁN

- BIẾN ĐỔI KHÍ HẬU

- Bình luận khoa học hình sự

- Dịch vụ pháp lý

- Tin tức và sự kiện

- Thư giãn

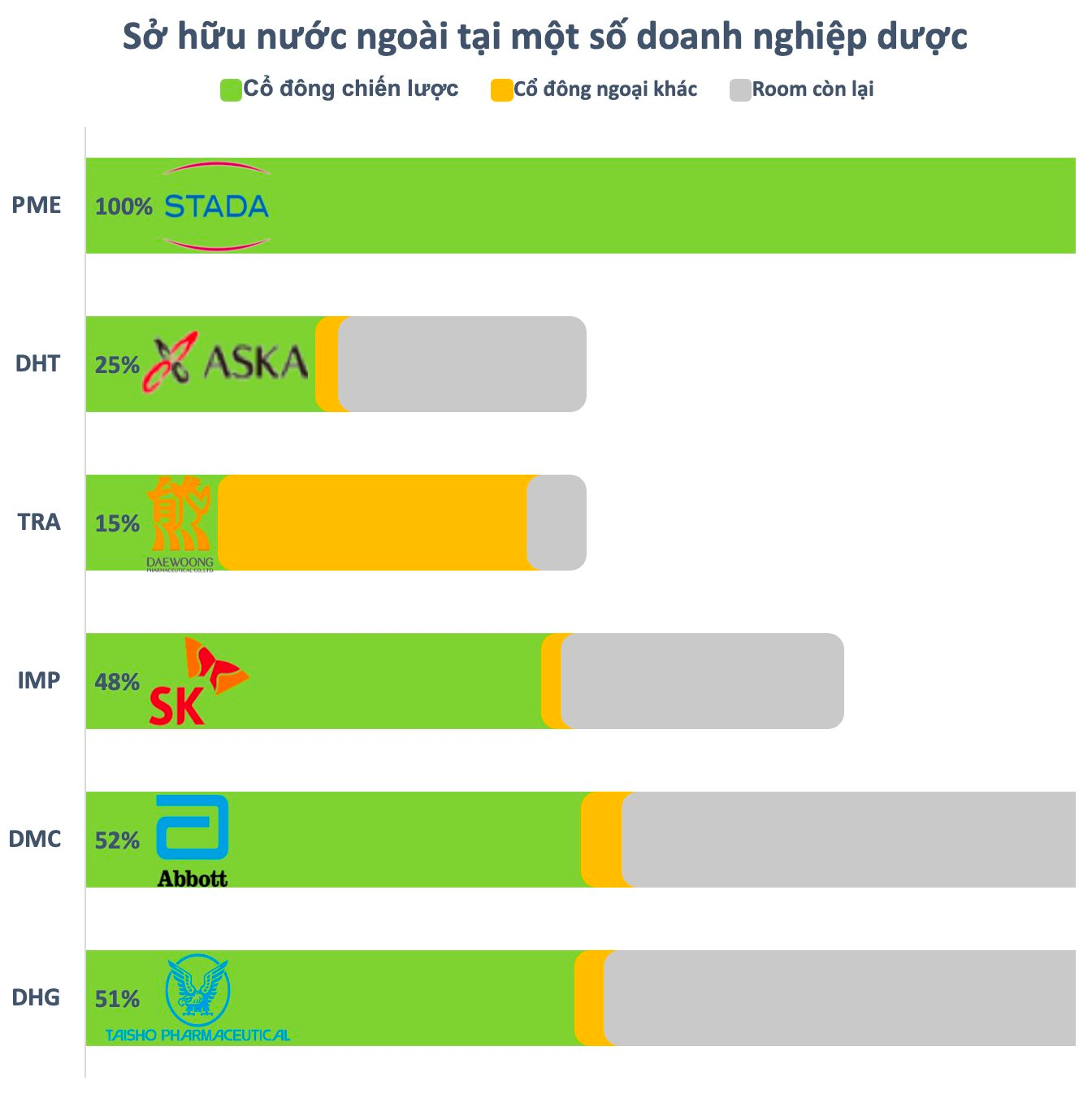

Ước tính số tiền Taisho chi ra để thâu tóm Dược Hậu Giang vào khoảng 7.000 tỷ đồng. Đây coi là thương vụ M&A lớn nhất ngành dược Việt Nam đến thời điểm hiện tại. 3 năm sau khi hoàn tất thâu tóm, cổ đông Nhật Bản đã lãi lớn với khoản đầu tư này khi số cổ phiếu DHG đang nắm giữ có giá trị thị trường gần 8.300 tỷ đồng, chưa kể đến các khoản cổ tức “kếch xù”.

Vào năm 2017, Traphaco cũng đã thay máu cổ đông với sự xuất hiện của nhóm Hàn Quốc sau khi 2 pháp nhân đại diện cho quỹ đầu tư Mirae Asset và Daewoong Pharmaceutical lần lượt là Magbi Fund Limited (25%) và Super Delta Pte Ltd (15%) chi đến tổng cộng hơn 2.350 tỷ để mua thoả thuận 16,6 triệu cổ phiếu TRA (tỷ lệ 40,12%) từ Mekong Capital và Vietnam Holding Ltd.

Đến nay, Daewoong đã trở thành cổ đông chiến lược hỗ trợ đắc lực cả về tài chính và công nghệ cho Traphaco. Lượng cổ phiếu trong tay nhóm cổ đông Hàn Quốc hiện có giá trị thị trường khoảng 1.500 tỷ đồng, thấp hơn 36% so với vốn ban đầu. Dù vậy, cổ tức cao hàng năm từ Traphaco cũng phần nào bù đắp cho khoản lỗ trên.

3 năm sau, đến lượt SK Group rót vốn vào Imexpharm sau khi nhận chuyển nhượng hơn 12,3 triệu cổ phiếu (tỷ lệ 24,9%) từ nhóm quỹ Dragon Capital, CAM Vietnam Mother Fund, Kingsmead, Mirae Asset,… Đến năm 2022, tập đoàn đến từ Hàn Quốc đã hoàn tất thâu tóm Imexpharm sau khi mua Red Capital (công ty mẹ của KBA nắm giữ 7,37% cổ phần Imexpharm) và tiếp tục chào mua công khai thêm 1,1% để nâng sở hữu lên 55%.

Ước tính, SK Group đã chi tối thiểu 1.700 tỷ đồng để thâu tóm Imexpharm, chưa bao gồm khoản tiền mua lại Red Capital. Trong khi đó, giá trị thị trường của số cổ phiếu trong tay nhóm cổ đông này hiện vào khoảng hơn 2.200 tỷ đồng. Nếu tính cả cổ tứ, nhiều khả năng SK Group đang có lãi với khoản đầu tư này.

Đầu tháng 2/2021, ASKA Pharmaceutical đã chi khoảng 440 tỷ đồng để sở hữu 24,9% cổ phần qua đó trở thành cổ đông lớn nhất tại Dược Hà Tây. Cổ phiếu DHT sau đó liên tục trượt dài trước khi bất ngờ bứt phá mạnh thời gian gần đây. Dù chưa “về bờ” nhưng cổ đông Nhật Bản có lẽ cũng không quá sốt ruột khi vẫn đều đặn “bỏ túi” hàng tỷ đồng cổ tức mỗi năm.

Tiềm năng vẫn còn rất lớn

Không thể phủ nhận, sự xuất hiện của cổ đông chiến lược nước ngoài với tiềm lực tài chính và sức mạnh công nghệ đã giúp các doanh nghiệp dược Việt Nam gia tăng đáng kể lợi thế canh tranh, mở rộng thị trường. Các doanh nghiệp không ngừng mở rộng hoạt động nghiên cứu, phát triển sản phẩm mới,… cũng góp phần không nhỏ thúc đẩy sự phát triển của thị trường dược.

Thực tế, tiềm năng tăng trưởng của ngành dược trong trung và dài hạn cũng được đánh giá rất cao khi quy mô dân số Việt Nam ở mức lớn và đang trong quá tính già hóa với tốc độ nhanh. Thu nhập bình quân đầu người tăng cũng giúp người dân chi tiêu nhiều hơn cho các sản phẩm y tế, chăm sóc sức khỏe.

Theo BMI, quy mô thị trường này hiện vào khoảng 7,7 tỷ USD và có thể tăng lên 16,1 tỷ USD vào năm 2026. Fitch Solutions dự báo doanh thu ngành dược phẩm Việt Nam sẽ tăng trưởng đều đặn với CAGR khoảng 6,72% trong giai đoạn 2022 – 2026 nhờ vào tăng trưởng chi tiêu sức khoẻ của người dân.

Thị trường dược Việt Nam được đánh giá là một trong những thị trường có mức tăng trưởng nhanh và tiềm năng. Tổ chức UQVIA Institute xếp Việt Nam vào Pharmerging Market - nhóm 17 nước có mức tăng trưởng ngành dược phẩm cao nhất thế giới. Việc cổ đông ngoại chấp nhận trả giá cao, thậm chí có thể “đu đỉnh” để chi phối phần nào cho thấy sức hấp dẫn rất lớn của ngành này.

Yahoo:

Yahoo: